Identificarea și evaluarea riscurilor la care sunt expuși autoritățile de supraveghere este crucială pentru succesul supravegherii bancare. Pe această bază, procesul regulat de planificare strategică stabilește prioritățile de supraveghere.

În fiecare an, supravegherea bancară la BCE desfășoară o campanie de identificare și evaluare a riscurilor în strânsă cooperare cu autoritățile naționale competente (ANC). Numeroase materiale sunt utilizate în analiză, inclusiv de la echipele comune de supraveghere (JSB) și de la unitățile orizontale ale BCE privind problemele microprudențiale și macroprudențiale. Informațiile privind analiza sunt obținute și din discuțiile cu băncile și alte instituții adecvate.

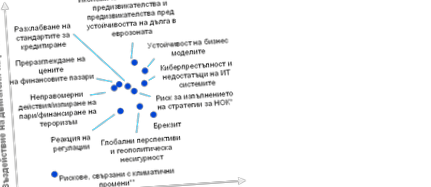

Harta riscurilor pregătită de Mecanismul unic de supraveghere (MSU) prezintă principalii factori de risc care afectează sistemul bancar din zona euro pe o perioadă de doi până la trei ani (a se vedea graficul 1) privind axele de coordonate de probabilitate și impact. Motoarele cu risc nu ar trebui luate în considerare izolat, deoarece pot fi declanșate sau se pot întări reciproc. Doar cei mai importanți factori de risc sunt evidențiați pe harta riscurilor. Nu oferă o listă exhaustivă a tuturor riscurilor la care sunt expuse băncile.

Harta riscurilor ENM pentru 2020.

Sursa: BCE și ONG-uri

Note: * Riscul de implementare asociat strategiilor de împrumut neperformant al băncilor (NOC) se aplică numai băncilor cu niveluri NQF ridicate.

** Riscurile asociate schimbărilor climatice sunt mai importante pe termen lung (adică pentru o perioadă mai mare de trei ani).

Digitalizarea durabilă a serviciilor financiare face băncile mai vulnerabile atacuri cibernetice și puncte slabe operaționale în domeniul IT. Interconectarea generală a băncilor cu persoanele din sectorul financiar și nu numai se adâncește. Majoritatea sistemelor IT ale băncilor sunt furnizate de terți sau chiar de părți. Concentrația potențială individuală și sistemică a unui număr mic de furnizori de servicii necesită o gestionare adecvată a riscurilor și dependenței. Băncile sunt din ce în ce mai conștiente de punctele slabe ale mecanismelor lor de control IT. [1] În același timp, criminalii cibernetici cu intenții colective extreme și rău intenționate reprezintă o sursă de riscuri suplimentare. Incidentele cibernetice pot duce la pierderi semnificative sau daune reputaționale băncilor și chiar pot avea consecințe pentru întregul sistem, deoarece amenințările se pot răspândi rapid în sectoare. Un număr mare de instituții semnificative se bazează pe procese de afaceri importante ale sistemelor IT la sfârșitul ciclului lor de viață, ceea ce crește vulnerabilitatea acestor instituții la riscul cibernetic.

Incertitudinea privind aderarea Marii Britanii la UE rămâne ridicată și riscul de Brexit nu există încă nicio afacere. Deși se preconizează că impactul negativ al unui astfel de scenariu asupra UE în ansamblu va fi limitat, există încă riscuri de evenimente cu probabilitate redusă concentrate în anumite țări și bănci cu legături strânse cu Regatul Unit. Brexit fără un acord ar provoca o frământare semnificativă a pieței, care ar putea duce la condiții de finanțare mai stricte. Combinat cu efectul negativ asupra comerțului și încrederii, acesta prezintă un risc semnificativ descendent pentru creșterea PIB-ului zonei euro pe termen scurt. Riscurile de eșec brusc asociate cu valabilitatea continuă a contractelor de instrumente financiare derivate și non-compensare fac obiectul unei decizii a Comisiei Europene de a acorda echivalența sau alte măsuri de atenuare. În același timp, însă, unele bănci rămân în urmă în implementarea planurilor lor de urgență și trebuie să-și accelereze pregătirile, inclusiv mutarea personalului și consolidarea capacității locale de gestionare a riscurilor și a structurilor de guvernanță.

Perspective pentru economia globală pentru 2019 s-au deteriorat după o încetinire semnificativă a creșterii economice mondiale în a doua jumătate a anului 2018. În următorii doi ani, se așteaptă ca creșterea globală să se stabilizeze, deși la niveluri relativ scăzute. Rămân riscuri semnificative de dezavantaj, legate în principal de comerțul și industria globală slabe, de condițiile financiare volatile din lume și de puternica și aprofundarea incertitudine geopolitică, la care contribuie ascensiunea politicilor protecționiste. În special, dacă disputele comerciale dintre SUA și China se intensifică în continuare, ar putea avea un impact negativ asupra încrederii întreprinderilor, să pună în pericol lanțurile de aprovizionare și să încetinească creșterea globală.

Principalul financiar inițiative de reglementare au fost recent finalizate după criză, dar unele - precum Basel III - nu au fost încă pe deplin încorporate în legislația UE sau legislația națională. Acest lucru a slăbit incertitudinea creată de posibilitatea unor noi reglementări, dar băncile trebuie să continue să se adapteze pentru a opera în acest nou mediu de reglementare. Implementarea integrală a cadrului de la Basel ca parte a pachetului CRR III/CRD VI va duce la o creștere a cerințelor minime de capital și, ca urmare, la o lipsă de capital agregată în băncile din întreaga UE. Un astfel de impact asupra capitalului este exercitat mai ales de băncile mari cu operațiuni globale. Împreună cu cerința minimă de capital și pasivele eligibile (PMI), capacitatea totală de pierdere și alte inițiative de reglementare puse în aplicare, precum Standardul internațional de raportare financiară 9 (IFRS 9), Directiva privind piețele în instrumente financiare revizuite (MiFID II), și revizuită Directiva privind serviciile de plată (PSD2), acest nou cadru de reglementare va avea un impact asupra deciziilor strategice ale băncilor și asupra activității de investiții.

Băncile centrale și autoritățile de supraveghere sunt din ce în ce mai concentrate riscurile asociate schimbărilor climatice, și să interacționeze cu alte organisme internaționale din rețeaua sistemului de ecologizare financiară (NGFS), la care BCE este membră. Este posibil ca riscurile asociate schimbărilor climatice să aibă efecte atât directe, cât și indirecte asupra băncilor. Evenimentele meteorologice extreme și tranziția către o economie cu emisii reduse de carbon pot avea un impact negativ puternic asupra băncilor din zona euro, inclusiv capacitatea lor de a-și continua operațiunile și profilul de risc al activelor lor (de exemplu, expunerile la sectorul auto). Se așteaptă ca riscurile asociate schimbărilor climatice să crească pe termen lung (adică pentru o perioadă mai lungă de doi-trei ani). Din acest motiv, băncile ar trebui să integreze aceste riscuri în cadrul lor de gestionare a riscurilor într-un mod adecvat.

Adresa poștală 60640 Frankfurt pe Main, Germania

Telefon +49 69 1344 0

Site-ul www.bankingsupervision.europa.eu

Toate drepturile rezervate. Reproducerea în scopuri educaționale și necomerciale este permisă cu condiția menționării sursei.

Pentru o terminologie specifică, puteți utiliza dicționarul ENM (numai în engleză).

HTML ISBN 978-92-899-3928-7, ISSN 2599-9826, doi: 10.2866/84178 QB-CK-19-001-BG-Q

- Morgan Stanley Dolarul este cel mai sigur paradis din turbulentul 2020

- Scăderea cu 40-60% a producției de miere pentru 2020

- 5 weekenduri lungi în 2020, vezi toate weekendurile

- Alex Raeva slăbește ca Desi Slava pe 24 iunie 2020

- Domnul. „Învățământul profesional”, cartea 3/2020, anul XXII